Was sind Versorgungsbezüge?

Versorgungsbezüge spielen in der Einkommensteuer eine besondere Rolle. Viele Menschen erhalten im Ruhestand Bezüge, die nicht aus der gesetzlichen Rentenversicherung stammen – beispielsweise eine Pension oder eine Betriebsrente. Aber was genau sind Versorgungsbezüge, wie werden sie besteuert und was ist mit dem sogenannten Versorgungsfreibetrag gemeint? In diesem Artikel erklären wir dir die wichtigsten Punkte verständlich und kompakt.

Was sind Versorgungsbezüge?

Versorgungsbezüge sind regelmäßige Zahlungen, die du nach dem Ende eines aktiven Arbeitsverhältnisses erhalten – also eine Art "Ersatz" für Arbeitslohn. Sie werden meist vom ehemaligen Arbeitgeber oder einer Versorgungseinrichtung gezahlt und zählen steuerlich zu den Einkünften aus nichtselbständiger Arbeit.

Typische Beispiele für Versorgungsbezüge:

- Pensionen von Beamten

- Werksrenten oder Betriebsrenten

- Übergangsgelder bei vorzeitigem Ruhestand

- Witwen- oder Witwerrenten vom früheren Arbeitgeber

Wichtig: Versorgungsbezüge sind nicht mit der gesetzlichen Rente zu verwechseln. Die gesetzliche Altersrente fällt unter die „sonstigen Einkünfte“ und wird bei den Renteneinkünften erklärt. Versorgungsbezüge hingegen gehören zu den Einkünften als Arbeitnehmer.

Wie werden Versorgungsbezüge besteuert?

Versorgungsbezüge unterliegen grundsätzlich der Einkommensteuer. Allerdings wird nicht der gesamte Betrag versteuert – es gibt steuerliche Vergünstigungen in Form von Freibeträgen.

Versorgungsfreibetrag

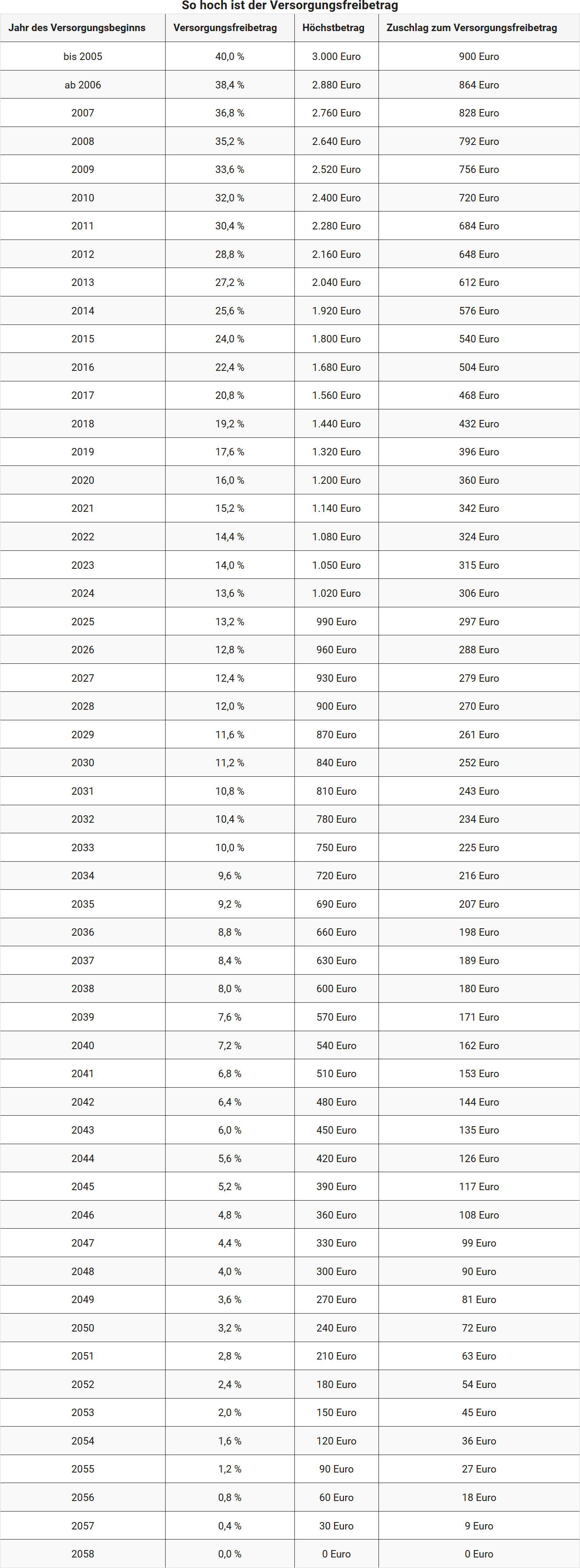

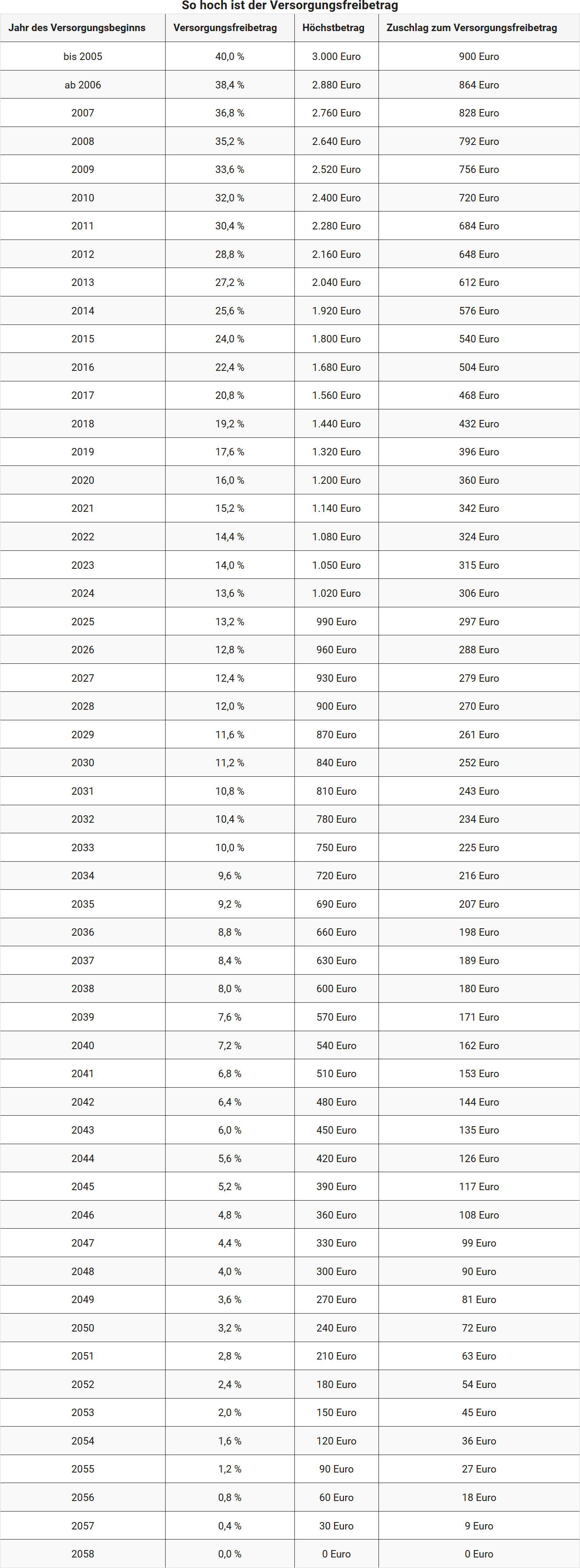

Der Staat gewährt einen bestimmten Anteil der Versorgungsbezüge steuerfrei – das ist der Versorgungsfreibetrag. Seine Höhe hängt davon ab, in welchem Jahr du erstmals Versorgungsbezüge erhalten hast.

Für alle, die im Jahr 2025 zum ersten Mal Versorgungsbezüge erhalten, gilt Folgendes:

- 13,6 Prozent der jährlichen Versorgungsbezüge bleiben steuerfrei,

- jedoch maximal 1.020 Euro.

Zuschlag zum Versorgungsfreibetrag

Zusätzlich zum prozentualen Freibetrag wird ein fester Zuschlag gewährt. Für den Erstbezug im Jahr 2025 beträgt dieser 306 Euro jährlich.

Der Freibetrag bleibt dauerhaft festgeschrieben, solange die Bezüge weiter gezahlt werden. Er wird jedoch nur einmal gewährt, und zwar für den zuerst bezogenen Versorgungsbezug.

Mehrere Versorgungsbezüge – was ist zu beachten?

Wenn du mehrere Versorgungsbezüge erhältst, zum Beispiel eine Pension und zusätzlich eine Betriebsrente, musst du alle Bezüge vollständig in der Steuererklärung angeben. Dabei ist wichtig:

- Der Versorgungsfreibetrag samt Zusatzbetrag wird nur einmal gewährt, und zwar für den zuerst zugeflossenen Versorgungsbezug.

- Weitere Versorgungsbezüge sind voll steuerpflichtig, es sei denn, es handelt sich um Bezüge mit eigenem Anspruch, etwa aus einem anderen Arbeitsverhältnis.

Tipp: Prüfe in deiner elektronischen Lohnsteuerbescheinigung, wie viele Versorgungsbezüge dort angegeben sind. Arbeitgeber oder Versorgungseinrichtungen melden die Beträge mit einem speziellen Kennzeichen für das Finanzamt.

Besonderheiten bei Hinterbliebenenversorgung

Auch Hinterbliebene, wie Witwen oder Witwer, können Versorgungsbezüge erhalten – etwa in Form einer Hinterbliebenenpension vom früheren Arbeitgeber des Verstorbenen.

Für diese Versorgungsbezüge gelten grundsätzlich die gleichen steuerlichen Regeln, einschließlich des Versorgungsfreibetrags und des Zuschlags. Allerdings wird der Freibetrag unter Umständen anteilig gekürzt, etwa wenn der ursprüngliche Empfänger diesen Freibetrag bereits ausgeschöpft hatte.

Wichtig: Erhältst du eine gesetzliche Hinterbliebenenrente (z. B. von der Deutschen Rentenversicherung), handelt es sich nicht um einen Versorgungsbezug. In diesem Fall musst du die Rente in der Anlage R erklären.

Beispiel: So funktioniert die Besteuerung

Frau Meier geht im Januar 2025 in den Ruhestand und erhält eine Beamtenpension in Höhe von 30.000 Euro jährlich. Da sie im Jahr 2025 erstmals Versorgungsbezüge bezieht, gelten folgende Freibeträge:

- Versorgungsfreibetrag: 13,6 Prozent von 30.000 Euro = 4.080 Euro

- Zusatzbetrag: 306 Euro

- Gesamter Freibetrag: 4.080 Euro + 306 Euro = 4.386 Euro

Der steuerpflichtige Teil der Bezüge beträgt: 30.000 Euro – 4.386 Euro = 25.614 Euro

Diesen Betrag muss Frau Meier in der Steuererklärung (Anlage N) angeben. Das Finanzamt berücksichtigt den Freibetrag automatisch, sofern die Lohnsteuerbescheinigung korrekt ausgefüllt wurde.

Fazit

Versorgungsbezüge sind steuerlich begünstigt – aber nur zum Teil. Durch den Versorgungsfreibetrag und den Zusatzbetrag wird ein Teil der Bezüge steuerfrei gestellt, der Rest ist regulär steuerpflichtig. Wer mehrere Versorgungsbezüge erhält oder eine Hinterbliebenenpension bekommt, sollte genau hinschauen, wie viel tatsächlich zu versteuern ist. Mit einer vollständigen und korrekten Angabe in der Steuererklärung vermeidest du Rückfragen und profitierst von den möglichen Freibeträgen.

Was sind Versorgungsbezüge?

Sind meine Versorgungsbezüge steuerpflichtig?

Ja, deine Versorgungsbezüge sind in der Regel steuerpflichtig. Sie zählen nach dem Einkommensteuergesetz zu den Einkünften aus nichtselbständiger Arbeit und unterliegen dem Lohnsteuerabzugsverfahren. Das bedeutet: Bereits bei der Auszahlung wird automatisch Lohnsteuer einbehalten.

Was zählt zu den Versorgungsbezügen?

Zu den Versorgungsbezügen gehören insbesondere:

- Ruhegehalt (z. B. Beamtenpension)

- Witwen- oder Witwergeld

- Waisengeld

- Unterhaltsbeiträge

- Gleichartige Leistungen

Wie funktioniert die Besteuerung?

Die Besteuerung von Versorgungsbezügen erfolgt grundsätzlich wie bei einem regulären Arbeitsverhältnis. Seit 2013 ruft die auszahlende Stelle (z. B. Pensionsstelle) deine elektronischen Lohnsteuerabzugsmerkmale (ELStAM) bei der Finanzverwaltung ab – anhand deiner steuerlichen Identifikationsnummer und deines Geburtsdatums.

Allerdings gibt es einen wichtigen Unterschied: Für Versorgungsbezüge wird ein Versorgungsfreibetrag gewährt. Dieser mindert die steuerpflichtigen Einkünfte.

Was ist der Versorgungsfreibetrag?

Der Versorgungsfreibetrag ist ein jährlich festgelegter steuerfreier Anteil deiner Versorgungsbezüge. Zusätzlich wird ein fester Zuschlag zum Versorgungsfreibetrag gewährt. Die Höhe dieser Freibeträge hängt davon ab, in welchem Jahr du erstmals Versorgungsbezüge erhältst.

Mit Inkrafttreten des Alterseinkünftegesetzes (AltEinkG) am 01. Januar 2005 wird schrittweise auf eine sogenannte nachgelagerte Besteuerung umgestellt. Das bedeutet: Statt der Beiträge zur Altersvorsorge werden nun zunehmend die späteren Leistungen – also Versorgungsbezüge und Renten – besteuert.

Die Übergangsphase dauert bis zum Jahr 2040. Danach werden Beamtenpensionen und Renten steuerlich vollständig gleich behandelt – der Versorgungsfreibetrag entfällt ab dann vollständig.

Wie entwickeln sich die Freibeträge?

Der Versorgungsfreibetrag und der Zuschlag sinken jedes Jahr für neue Versorgungsempfänger. Wer also erst später in Pension geht, erhält einen geringeren Freibetrag. Ab dem Jahr 2040 wird kein Versorgungsfreibetrag mehr gewährt.

Entscheidend ist das Jahr des erstmaligen Versorgungsbezugs. Daraus ergeben sich:

- der anzuwendende Prozentsatz,

- der Höchstbetrag des Versorgungsfreibetrags sowie

- der Zuschlag zum Versorgungsfreibetrag.

Diese Werte sind in der Tabelle zu § 19 Abs. 2 Einkommensteuergesetz (EStG) geregelt.

Gilt der Freibetrag dauerhaft?

Ja. Der einmal ermittelte Versorgungsfreibetrag und der Zuschlag gelten lebenslang – unabhängig davon, ob sich die Höhe deiner Versorgungsbezüge durch regelmäßige Anpassungen verändert.

Wann wird der Freibetrag neu berechnet?

Nur wenn sich deine Versorgungsbezüge durch Anrechnung, Ruhen, Kürzung oder Erhöhung (z. B. durch gesetzliche Vorschriften) verändern, muss der Freibetrag neu berechnet werden.

In dem Kalenderjahr, in dem sich der Versorgungsbezug ändert, gelten dann die höchsten Freibeträge, die nach § 19 EStG möglich sind.

Wie hoch ist die Werbungskostenpauschale?

Für Versorgungsbezüge gilt – wie auch bei Renten – eine Werbungskostenpauschale von 102 Euro jährlich, die automatisch berücksichtigt wird. Nur wenn du höhere beruflich bedingte Ausgaben nachweisen kannst, lohnt sich ein Einzelnachweis.

Sind meine Versorgungsbezüge steuerpflichtig?