Steuererklärung 2025: Das ist neu

Jährlich treten steuerliche Änderungen und Neuregelungen in Kraft. Im Folgenden präsentieren wir die wesentlichen Neuerungen für Ihre Steuererklärung im Jahr 2025, die Sie im Blick haben sollten.

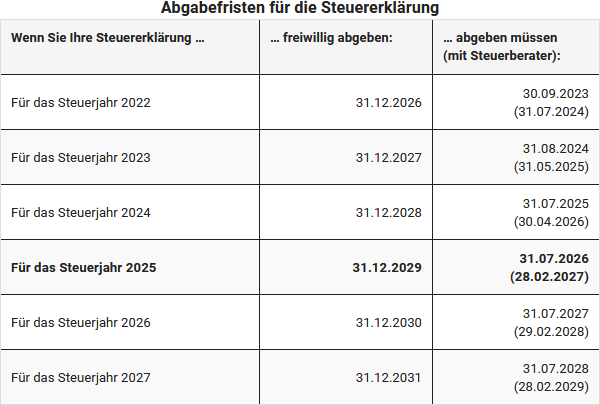

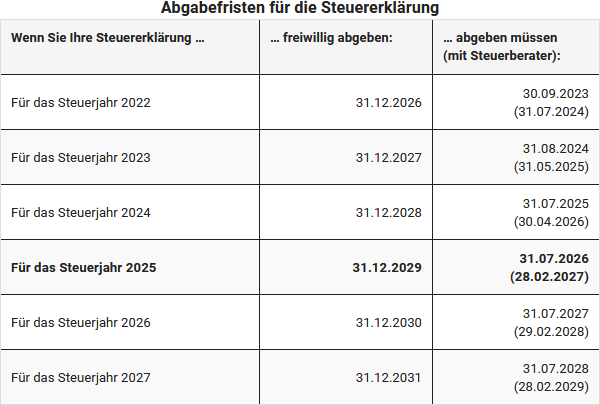

Abgabefristen für die Steuererklärung 2025

Die Steuererklärung für das Jahr 2025 muss – bei gesetzlicher Abgabepflicht – grundsätzlich bis zum 31. Juli 2026 beim Finanzamt eingereicht werden (§ 149 Abs. 2 AO). Erfolgt die Abgabe durch eine steuerberatende Person, verlängert sich die Frist automatisch bis zum 28. Februar 2027. Bei einer freiwilligen Abgabe (Antragsveranlagung nach § 46 Abs. 2 Nr. 8 EStG) bleibt mehr Zeit: Die Abgabefrist endet erst am 31. Dezember 2029. Innerhalb dieser Frist kann eine Steuererklärung rückwirkend eingereicht werden – ohne Risiko von Verspätungszuschlägen.

Tipp: Ob Sie abgabepflichtig sind, erfahren Sie hier.

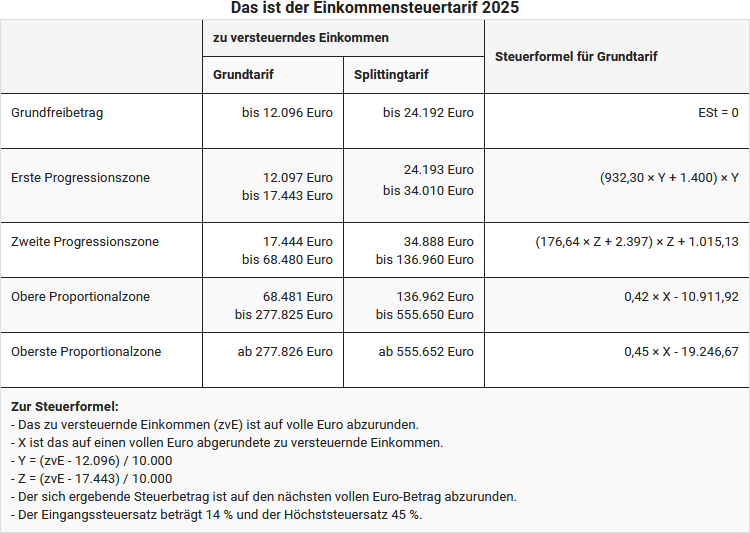

Grundfreibetrag 2025: Steuerfreies Existenzminimum steigt

Der steuerliche Grundfreibetrag sorgt dafür, dass das Existenzminimum nicht besteuert wird (§ 32a EStG). Zum 1. Januar 2025 wurde der Betrag auf 12.096 Euro angehoben.

Der Einkommensteuertarif 2025

Zur Vermeidung einer schleichenden Steuererhöhung durch Inflation erfolgt für das Jahr 2025 eine Anpassung des Einkommensteuertarifs um 2,5 %. Damit greifen höhere Steuersätze erst bei entsprechend höherem Einkommen.

Familienförderung 2025: Erhöhung von Kindergeld & Freibetrag

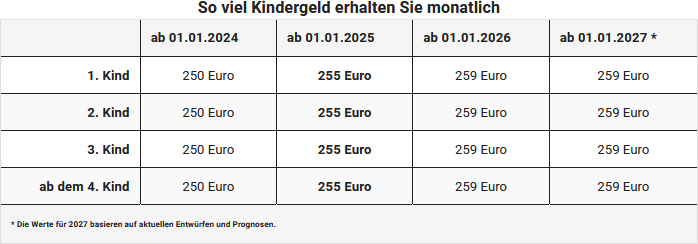

Kindergeld

Das Kindergeld wird ab Januar 2025 auf 255 Euro pro Kind erhöht (zuvor: 250 Euro). Die Auszahlung erfolgt unabhängig vom Einkommen. Voraussetzung ist die Angabe der Steuer-ID des Kindes.

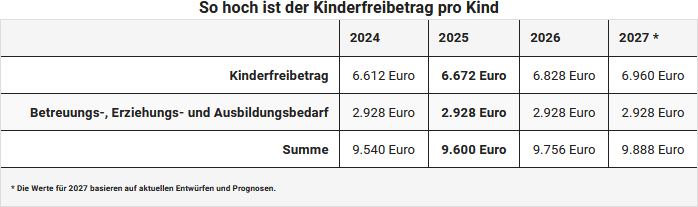

Kinderfreibetrag

Im Rahmen der Günstigerprüfung wird alternativ zum Kindergeld der Kinderfreibetrag berücksichtigt. Der Kinderfreibetrag beträgt 2025: 6.672 Euro je Kind (3.336 Euro pro Elternteil. Der BEA-Freibetrag bleibt 2025 unverändert bei 2.928 Euro.

Weitere Entlastungen

- Ausbildungsfreibetrag: Unverändert bei 1.200 Euro (seit 2023)

- Entlastungsbetrag für Alleinerziehende: 4.260 Euro plus 240 Euro für jedes weitere Kind (§ 24b EStG)

Neue Steuervergünstigungen für im Ausland lebende Kinder

Ab 2024 werden Steuervergünstigungen wie der Kinderfreibetrag, der BEA-Freibetrag (Betreuung, Erziehung, Ausbildung) und der Ausbildungsfreibetrag nicht mehr gekürzt, wenn das Kind in einem EU- oder EWR-Staat lebt. Eine Kürzung erfolgt nur noch bei Kindern in Nicht-EU-Ländern. Je nach Land kann der Freibetrag um bis zu drei Viertel gekürzt werden. Diese Änderung basiert auf einem Urteil des Europäischen Gerichtshofs (EuGH), das Diskriminierungen bei Familienleistungen innerhalb der EU verhindern soll.

Arbeitnehmer

Werbungskosten-Pauschbetrag bleibt bei 1.230 Euro

Der Arbeitnehmer-Pauschbetrag bleibt auch 2025 bei 1.230 Euro (§ 9a Nr. 1 EStG). Er wird automatisch berücksichtigt, wenn keine höheren Werbungskosten nachgewiesen werden. Nachweise sind nicht erforderlich.

Verpflegungspauschalen (In- & Ausland)

Verpflegungspauschalen können bei beruflich veranlassten Auswärtstätigkeiten als Werbungskosten abgesetzt oder vom Arbeitgeber steuerfrei erstattet werden:

- Inland:

- Ab 8 Stunden: 14 Euro

- Ab 24 Stunden: 28 Euro

- Ausland: Länderspezifische Pauschalen laut BMF-Schreiben vom 2.12.2024 (gültig ab 2025).

Übernachtungspauschalen sind nur durch den Arbeitgeber steuerfrei erstattbar. Eigene Werbungskosten nur bei tatsächlichem Nachweis möglich.

Neuer Übernachtungspauschbetrag für Berufskraftfahrer

Berufskraftfahrer, die im Lkw übernachten, können zusätzlich zur Verpflegungspauschale 9 Euro pro Tag (§ 9 Abs. 1 Satz 3 Nr. 5b EStG) als Werbungskosten geltend machen.

Beruflich bedingter Umzug

Bei beruflich veranlasstem Umzug sind verschiedene Kosten als Werbungskosten abziehbar, z. B. Transport-, Miet- oder Maklerkosten. Für sonstige Umzugsauslagen gelten folgende Pauschalen (ab 1.3.2024, auch 2025 gültig):

| Personenkreis |

Pauschale |

| Umziehende Person |

964 Euro |

| Je weitere Person (z. B. Ehepartner, Kind) |

643 Euro |

| Unmöblierte Wohnung |

zusätzlich 193 Euro |

Nachhilfekosten für Kinder können bis zu 1.286 Euro abgesetzt werden, wenn sie durch den Umzug erforderlich wurden.

Minijob-Grenze 2025

Die Minijob-Grenze steigt 2025 auf 556 Euro monatlich (vorher: 538 Euro). Grund ist der höhere Mindestlohn von 12,82 Euro pro Stunde, der seit dem 1. Januar 2025 gilt. Die Grenze passt sich dynamisch an den Mindestlohn an.

Menschen mit Behinderung

Behinderten-Pauschbetrag: Ab 2025 nur noch digital beantragbar

Der Behinderten-Pauschbetrag kann ab dem Steuerjahr 2025 nur noch elektronisch beantragt werden. Eine papierhafte Vorlage des Feststellungsbescheids ist nicht mehr erforderlich – die Daten werden entweder automatisch übermittelt oder direkt im ELSTER-Portal eingegeben. Mehr dazu lesen Sie im Beitrag Behinderten-Pauschbetrag ab 2025 nur noch elektronisch beantragbar.

Neue Broschüre: Steuertipps für Menschen mit Behinderung

Das Bundesfinanzministerium hat eine neue kostenlose Broschüre veröffentlicht, die einen kompakten Überblick über steuerliche Vergünstigungen für Menschen mit Behinderung bietet. Enthalten sind Informationen zu Pauschbeträgen, Fahrtkosten, außergewöhnlichen Belastungen und weiteren Entlastungsmöglichkeiten. Die Broschüre finden Sie im Artikel „Neue Steuertipps für Menschen mit Behinderung“.

Haushaltsersparnis bei Heimunterbringung erhöht

Ab 2025 steigt die Haushaltsersparnis bei Heimunterbringung auf 10.500 Euro jährlich. Zum Artikel

Kapitalerträge

Sparerpauschbetrag weiterhin bei 1.000 / 2.000 Euro

Der Sparerpauschbetrag liegt auch 2025 unverändert bei 1.000 Euro für Ledige und 2.000 Euro für Verheiratete (§ 20 Abs. 9 EStG). Bestehende Freistellungsaufträge wurden bereits automatisch angepasst. Wer noch keinen Auftrag erteilt hat, sollte dies nachholen, um unnötige Steuerabzüge durch die Kapitalertragsteuer zu vermeiden. Ein Abzug tatsächlicher Werbungskosten ist weiterhin nicht möglich.

Vorabpauschale für thesaurierende Fonds 2025

Bei thesaurierenden Fonds wird jährlich eine fiktive Vorabpauschale versteuert – unabhängig vom tatsächlichen Gewinn (§ 18 InvStG). Für 2025 liegt der von der Bundesbank festgelegte Basiszins bei 2,56 %, woraus sich eine Vorabpauschale von 1,792 % des Fondswerts zum 1.1.2025 ergibt. Die Besteuerung erfolgt nur bei tatsächlichem Wertzuwachs und greift nicht, wenn ein Freistellungsauftrag oder Verluste vorhanden sind. Weitere Informationen finden Sie im Beitrag Vorabpauschale bei thesaurierenden Fonds – das gilt 2024 und 2025.

Rente & Pension<

Renten und Pensionen: Besteuerung 2025

Für Neurentner ab 2025 sind 84 % der gesetzlichen Rente steuerpflichtig. Ein Werbungskosten-Pauschbetrag von 102 Euro wird automatisch abgezogen. Pensionen bleiben voll steuerpflichtig. Der Versorgungsfreibetrag sinkt für Neupensionäre auf 12,8 %, maximal 960 Euro, zuzüglich eines ebenfalls sinkenden Zuschlags.

Das Bundesverfassungsgericht hat die Verfassungsbeschwerden zur Doppelbesteuerung abgewiesen. Infolge dessen hebt das BMF die Vorläufigkeit in Steuerbescheiden zur Rentenbesteuerung ab 2025 auf. Mehr dazu im Artikel „Rentenbesteuerung 2025: BMF streicht Vorläufigkeit im Steuerbescheid“.

Steuerbescheinigung der Rentenversicherung

Die Deutsche Rentenversicherung stellt jährlich eine kostenlose Bescheinigung mit allen steuerlich relevanten Daten zur Rente aus – wahlweise online oder per Post. Diese Bescheinigung erleichtert die Angabe der Renteneinnahmen in der Steuererklärung. Details dazu lesen Sie im Artikel Rentenbescheinigung für die Steuererklärung.

Hinzuverdienstgrenzen für Altersrentner

Altersrentner können auch 2025 unbegrenzt hinzuverdienen – eine gesetzliche Hinzuverdienstgrenze gibt es nicht mehr. Einschränkungen gelten nur bei Erwerbsminderungsrenten. Weitere Informationen finden Sie im Beitrag Mehr Hinzuverdienen im Ruhestand.

Unterhalt an Bedürftige

Für Unterhaltszahlungen an bedürftige Angehörige gilt 2025 ein Höchstbetrag von 12.096 Euro, gekürzt um eigene Einkünfte des Empfängers über 624 Euro jährlich (§ 33a Abs. 1 EStG). Der Empfänger darf zudem nicht mehr als 15.500 Euro Vermögen besitzen. Laut einem BFH-Urteil (VI R 21/21) zählt eine Vorauszahlung nicht als Vermögen, wenn sie erst im neuen Jahr zufließt. Mehr zum Urteil und zur Vermögensgrenze

Unterhalt ab 2025 nur noch bei Überweisung abziehbar

Ab dem Steuerjahr 2025 erkennt das Finanzamt nur noch Unterhaltszahlungen per Banküberweisung an. Barzahlungen – auch innerhalb der Familie – sind dann steuerlich nicht mehr absetzbar. Zum Artikel: Unterhalt an Angehörige – Geldzuwendungen nur noch bei Überweisung abziehbar

Wann gelten Angehörige als bedürftig?

Unterhaltszahlungen an Angehörige können nur dann steuerlich abgesetzt werden, wenn diese als bedürftig im steuerlichen Sinne gelten. Einkommen, Vermögen und Lebenssituation spielen dabei eine entscheidende Rolle Zum Artikel: Unterhalt steuerlich absetzen – wann Angehörige als bedürftig gelten

Digitale Verwaltung & Steuerbescheid

Digitaler Steuerbescheid ab 2026 verpflichtend

Ab dem 1. Januar 2026 werden Steuerbescheide elektronisch übermittelt – der Versand per Post entfällt. Was sich durch die neue Rechtslage ändert und wie Sie Ihre Einspruchsfristen im Blick behalten, erfahren Sie in diesem Beitrag. Zum Artikel

Steuerbescheid nachträglich ändern mit E-Daten

Seit 2025 erlaubt § 175b AO dem Finanzamt, Steuerbescheide auch nachträglich anhand von übermittelten E-Daten (z. B. Renten- oder Lohnmeldungen) automatisch zu korrigieren. Steuerpflichtige müssen solche Änderungen künftig nicht mehr selbst beantragen, sollten aber ihre elektronischen Daten regelmäßig prüfen. Zum Artikel

E-Rechnung: FAQ zur neuen Umsatzsteuer-Regelung ab 2025

Die E-Rechnung wird ab 2025 für Unternehmen im B2B-Bereich stufenweise verpflichtend eingeführt. Das betrifft insbesondere die elektronische Übermittlung strukturierter Rechnungsdaten für die Umsatzsteuer. Das FAQ erklärt, wer betroffen ist, welche Übergangsfristen gelten und wie sich Betriebe vorbereiten sollten.

Weitere steuerliche Änderungen

Bonusleistungen der Krankenkasse: Neue 150-Euro-Regel ab 2025

Ab 2025 gilt: Bonuszahlungen der Krankenkasse sind bis 150 Euro steuerfrei – bei Nachweis gesundheitsfördernder Maßnahmen. Zum Artikel

Energieeffizienz: BMF-Katalog energetischer Maßnahmen

Welche Maßnahmen steuerlich gefördert werden, regelt der neue BMF-Katalog zu energetischen Sanierungen – mit vielen Beispielen. Zum Artikel

Spenden ab 2025: Nur mit Registereintrag abziehbar

Spenden sind ab 2025 nur dann steuerlich begünstigt, wenn die Organisation im Zuwendungsempfängerregister steht. Zum Artikel

Kaufpreisaufteilung: Neue BMF-Arbeitshilfe für 2025

Zur Ermittlung der Gebäude- und Bodenanteile bietet das BMF eine neue Arbeitshilfe – besonders relevant für Vermieter und Käufer. Zum Artikel

Kein Steuerabzug für Enkeltrick-Opfer

Wer auf Betrüger hereinfällt, kann die verlorenen Beträge nicht steuerlich geltend machen – auch nicht als außergewöhnliche Belastung. Das hat der Bundesfinanzhof entschieden. Zum Artikel

Steuererklärung 2025: Das ist neu

Welche Einkunftsarten und Anlagen werden von Steuererklaerung-Polizei.de 2025 unterstützt?

Programmumfang nach § 87c AO

Die Einkommensteuererklärung kann mit dieser Software nur für in Deutschland unbeschränkt steuerpflichtige Personen erstellt werden. Wenn Sie in Deutschland nur beschränkt steuerpflichtig (§ 1 Abs. 4 EStG) sind, ist eine Erstellung Ihrer Einkommensteuererklärung mit dieser Anwendung nicht möglich.

Die neueste Version für das Steuerjahr 2025 unterstützt Sie bei der Erstellung der Steuererklärung in folgenden Bereichen:

- Steuerhauptformular - Einkommensteuererklärung für (unbeschränkt) steuerpflichtige Personen

- Anlage Sonderausgaben

- Anlage Außergewöhnliche Belastungen

- Anlage WA-ESt - Weitere Angaben und Anträge in Fällen mit Auslandsbezug

- Anlage Kind - Angaben zur steuerlichen Berücksichtigung der Kinder

- Anlage VOR - Vorsorgeaufwand

- Anlage AV - Riester-Rente (Altersvorsorgebeiträge als Sonderausgaben nach § 10a EStG)

- Anlage N - Einkünfte aus nichtselbständiger Arbeit

- inklusive Werbungskosten bei Reisetätigkeit/Auswärtstätigkeit

- Anlage N - Doppelte Haushaltsführung (Neu ab 2023)

- Anlage N-AUS - Ausländische Einkünfte aus nichtselbständiger Arbeit

- Anlage R - Renten und andere Leistungen aus Altersvorsorgeverträgen

- Anlage R-AUS - Renten und andere Leistungen aus ausländischen Versicherungen / ausländischen Rentenverträgen /ausländischen betrieblichen Versorgungseinrichtungen

- Anlage R-AV/bAV - Leistungen aus inländischen Altersvorsorgeverträgen und aus der inländischen betrieblichen Altersversorgung

- Anlage V - Einkünfte aus Vermietung und Verpachtung

- Anlage V-FeWo - Einkünfte aus Vermietung und Verpachtung von Ferienwohnungen und aus kurzfristiger Vermietung

- Anlage KAP - Einkünfte aus Kapitalvermögen (zunächst Zins- und Dividendenerträge)

- Anlage KAP-BET - Erträge und anrechenbare Steuern aus Beteiligungen

- Anlage KAP-INV - Erklärung von Investmentfonds, die nicht dem inländischen Steuerabzug unterlagen

- Anlage S - Einkünfte aus selbständiger Arbeit

- Hinweis: Einkünfte aus Gesellschaften nach § 15 EStG sowie aus Wagniskapitalgesellschaften können derzeit leider nicht erfasst werden.

- Anlage G - Einkünfte aus Gewerbebetrieb

- Hinweis: Einkünfte aus Gesellschaften nach § 15b EStG (Steuerstundungsmodelle), Einkünfte aus der Veräußerung an eine REIT-AG sowie Einkünfte aus gewerblicher Tierzucht, Termingeschäften oder Beteiligungen können nicht erfasst werden.

- Anlage Corona - Corona-Soforthilfen, Überbrückungshilfen und vergleichbare Zuschüsse

- Anlage EÜR - Einnahmen-Überschussrechnung

- Die Einnahmenüberschussrechnung (nach § 4 Abs. 3 EStG) ist die einfachste Art der Gewinnermittlung

- Anlage SO - Sonstige Einkünfte

- Anlage SO 1. Teil: Hier können erhaltene Unterhaltszahlungen, wiederkehrende Bezüge, Leistungen und Abgeordnetenbezüge erfasst werden.

- Anlage SO 2. Teil: Hier können Einkünfte aus privaten Veräußerungsgeschäften (Grundstücke, Wirtschaftsgüter) angegeben werden.

- Anlage AUS - Ausländische Einkünfte (Neu ab 2023)

- Hinweis: Pauschal besteuerte Einkünfte aus dem Ausland, Hinzurechnungsbesteuerung nach den §§ 7 bis 13 AStG, Familienstiftungen nach § 15 AStG, Anrechnung ausländischer Steuern bei Sondervergütungen nach § 50d Abs. 10 Satz 5 EStG können nicht erfasst werden.

- Anlage Unterhalt - Unterhaltsleistungen an bedürftige Personen (im Rahmen der außergewöhnlichen Belastungen)

- Anlage FW - Steuerbegünstigung zur Förderung des Wohneigentums und Vorkostenabzug (nach §10e EStG)

- Anlage Energetische Maßnahmen - Aufwendungen für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

- Anlage Mobilitätsprämie - Angaben zum Antrag auf Mobilitätsprämie

Wir werden Sie regelmäßig in unserem Newsletter und auf Facebook sowie X zu den aktuellen Updates auf dem Laufenden halten.

Folgende Anlagen zur Einkommensteuererklärung stehen nicht zur Verfügung:

- Anlage N-GRE - Grenzgänger in Baden-Württemberg (Arbeitsplatz in F, CH, A)

- Anlage L - Einkünfte aus Land- und Forstwirtschaft

- Anlage Forstwirtschaft - Tarifbegünstigte Einkünfte aus Holznutzungen (zu Anlage L)

- Anlage WEIN - Nichtbuchführende Weinbaubetriebe (zu Anlage L)

Welche Einkunftsarten und Anlagen werden von Steuererklaerung-Polizei.de 2025 unterstützt?

Muss ich meine Angaben speichern?

Nein, Sie müssen die Daten, die Sie bei Steuererklaerung-Polizei.de in die Steuererklärung eingeben, nicht noch einmal speichern.

Sobald Sie ein Eingabefeld verlassen, wird dieses automatisch im Hintergrund gespeichert. Nachdem Sie eine Seite ausgefüllt haben, gelangen Sie durch Klicken des "Weiter"-Buttons am unteren rechten Rand der Seite zum nächsten Schritt. Alle Einträge, die Sie bereits gemacht haben, können Sie natürlich später wieder ändern. Nutzen Sie dafür einfach die Navigation, um zu der gewünschten Stelle zu springen.

Muss ich meine Angaben speichern?

Bis wann muss ich meine Steuererklärung abgeben?

Abgabefristen für die Steuererklärung 2025

Selbst erstellte Steuererklärung:

Die reguläre Abgabefrist endet am 31. Juli 2026. Eine automatische Fristverlängerung gibt es für 2024 nicht.

Erstellung durch Steuerberater oder Lohnsteuerhilfeverein:

In diesem Fall verlängert sich die Frist automatisch bis 28. Februar 2027.

Abgabefristen für die Steuererklärung

Vorzeitige Anforderung durch das Finanzamt

Das Finanzamt kann in Einzelfällen eine frühere Abgabe verlangen. Halten Sie in diesem Fall die individuell gesetzte Frist unbedingt ein, um Verspätungszuschläge zu vermeiden.

Antrag auf Fristverlängerung

Können Sie die Erklärung nicht fristgerecht einreichen, stellen Sie möglichst vor dem 31. Juli 2026 einen Antrag auf Fristverlängerung. Eine Genehmigung liegt im Ermessen des Finanzamts und sollte gut begründet sein (z. B. Krankheit, Auslandsaufenthalt, fehlende Unterlagen).

Folgen bei Fristversäumnis

Nach Ablauf der Frist erhalten Sie in der Regel eine Mahnung mit neuer Abgabefrist. Erfolgt auch dann keine Abgabe, drohen Zwangsgelder und Versäumniszuschläge.

Frist bei freiwilliger Abgabe

Für eine freiwillige Steuererklärung (ohne Abgabepflicht) gilt eine Frist bis zum 31. Dezember 2029. Eine frühzeitige Abgabe kann jedoch zu einer schnelleren Steuerrückzahlung führen.

Bis wann muss ich meine Steuererklärung abgeben?

Wer muss eine Steuererklärung abgeben?

In manchen Fällen ist die Abgabe der Steuererklärung gesetzlich verpflichtend.

Die Abgabepflicht betrifft vor allem Arbeitnehmer, bei denen zusätzliche Einkünfte oder besondere Lohnsteuerkonstellationen vorliegen.

Typische Fälle, in denen Sie eine Steuererklärung abgeben müssen:

- Sie haben im Jahr Lohnersatzleistungen von mehr als 410 Euro erhalten – zum Beispiel Elterngeld, Krankengeld oder Arbeitslosengeld.

- Sie hatten mehrere Arbeitgeber gleichzeitig (Steuerklasse VI).

- Sie und Ihr:e Ehepartner:in haben die Steuerklassen-Kombination III/V oder IV mit Faktorverfahren gewählt.

- Sie haben zusätzlich zum Arbeitslohn weitere Einkünfte über 410 Euro erzielt – z. B. aus Vermietung, Rente oder selbstständiger Tätigkeit.

- Sie wurden vom Finanzamt zur Abgabe aufgefordert.

Welche Frist gilt?

Wenn Sie zur Abgabe verpflichtet sind und Ihre Steuererklärung selbst erledigen, gilt für das Steuerjahr 2025 folgende Frist:

Abgabefrist: 31. Juli 2026

Tipp:

Wenn Sie unsicher sind, ob Sie eine Steuererklärung abgeben müssen, fragen Sie am besten bei Ihrem zuständigen Finanzamt nach.

Wer muss eine Steuererklärung abgeben?

Wer muss keine Steuererklärung abgeben?

Die Abgabe der Steuererklärung ist freiwillig, wenn Sie nicht gesetzlich zur Abgabe verpflichtet sind.

Das ist bei vielen Beschäftigten der Fall – insbesondere, wenn:

- Sie in Steuerklasse I sind und nur Einkünfte aus Ihrer Anstellung haben.

- Sie verheiratet sind und die Steuerklassen-Kombination IV/IV gewählt haben (ohne das sogenannte Faktorverfahren).

In diesen Fällen sind Ihre Einkünfte in der Regel bereits vollständig versteuert. Es muss keine Steuererklärung abgeben werden und das Finanzamt fordert Sie auch nicht dazu auf.

Warum sich eine freiwillige Abgabe trotzdem lohnt

Auch wenn Sie nicht verpflichtet sind: In 9 von 10 Fällen gibt es Geld zurück! Denn oft wurden während des Jahres zu viele Steuern einbehalten, die Sie sich durch eine Steuererklärung zurückholen können.

Das bedeutet: Der Staat schuldet Ihnen Geld – nicht umgekehrt. Eine Steuererstattung ist sehr wahrscheinlich!

Antragsveranlagung – die freiwillige Steuererklärung

Wenn Sie freiwillig eine Steuererklärung abgeben, nennt sich das im Steuerrecht Antragsveranlagung. Sie haben dafür viel Zeit:

Für das Steuerjahr 2025 gilt: Sie können die Erklärung bis zum 31. Dezember 2029 abgeben.

So sichern Sie sich auch Jahre später noch eine mögliche Rückerstattung.

Wer muss keine Steuererklärung abgeben?

Wer ist unbeschränkt steuerpflichtig?

Unbeschränkt steuerpflichtig sind nach § 1 EStG:

- natürliche Personen, die im Inland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben und

- deutsche Staatsangehörige im Ausland, die von einer öffentlichen Kasse bezahlt werden. Hierzu gehören beispielsweise Angehörige einer deutschen Botschaft im Ausland.

Während der 2. Punkt eindeutig ist, muss man den 1. Punkt genauer betrachten:

- Natürliche Personen sind grundsätzlich alle Menschen - unabhängig vom Alter.

- Den "Wohnsitz" hat eine Person dort, wo sie wohnt (§ 8 AO). Es spielt beim Wohnsitz keine Rolle, ob es sich um eine Vorstadtvilla oder nur um ein möbliertes Zimmer zur Untermiete handelt. Ein Steuerpflichtiger kann auch mehrere Wohnsitze haben, zum Beispiel in Deutschland und im Ausland.

- Vom "gewöhnliche Aufenthalt" spricht man, wenn sich jemand mindestens sechs Monate am Stück in Deutschland aufhält (§ 9 AO). Kurze Unterbrechungen während dieses Zeitraumes sind aber durchaus möglich.

Wer ist unbeschränkt steuerpflichtig?

Wer ist beschränkt steuerpflichtig?

Beschränkt einkommensteuerpflichtig nach § 1 Absatz 4 EStG sind Personen, die

- in Deutschland weder Ihren Wohnsitz noch einen gewöhnlichen Aufenthalt haben,

- bestimmte inländische Einkünfte im Sinne des § 49 EStG haben und

- nicht auf Antrag unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 3 EStG (Grenzpendler) oder

- erweitert unbeschränkt einkommensteuerpflichtig gemäß § 1 Abs. 2 EStG sind.

Bei ihnen wird die Steuer durch Steuerabzug oder im Wege der Veranlagung zur beschränkten Steuerpflicht erhoben.

Hinweis: Für Grenzgängern aus Frankreich, Österreich und der Schweiz gelten Sonderregelungen.

Zahlreiche personen- und familienbezogenen Steuervergünstigungen werden bei der Veranlagung zur beschränkten Steuerpflicht nicht berücksichtigt, u.a.:

- Das Ehegattensplitting (Zusammenveranlagung) kann nicht in Anspruch genommen werden.

- Das Gnadensplitting für Verwitwete im Jahr nach dem Sterbefall wird nicht gewährt (§ 32a Abs. 6 EStG).

- Außergewöhnliche Belastungen können steuerlich nicht geltend gemacht werden (§§ 33, 33a, 33b EStG).

- Ein Behinderten-Pauschbetrag und Pflege-Pauschbetrag bleiben Ihnen verwehrt (§ 33b EStG).

- Kinderfreibetrag sowie Freibeträge für Betreuung, Erziehung und Ausbildung werden nicht gewährt (§ 32 EStG).

- Der Entlastungsbetrag für Alleinerziehende steht Ihnen nicht zu (§ 24b EStG).

- Die Steuerermäßigung für Haushaltshilfen, haushaltsnahe Dienstleistungen und Handwerkerleistungen in einer Wohnung (§ 35a EStG) im EU-/EWR-Ausland wird ab 2009 nicht gewährt.

- Werbungskosten sind grundsätzlich nur in nachgewiesener Höhe absetzbar, wenn sie in unmittelbarem wirtschaftlichen Zusammenhang mit inländischen Einkünften stehen.

- Die Werbungskostenpauschale über 1.230 Euro für Einkünfte aus nichtselbständiger Arbeit wird allerdings auch berücksichtigt, wenn keine höheren mit den Einkünften im wirtschaftlichen Zusammenhang stehenden Werbungskosten nachgewiesen werden.

- Bei Renteneinkünften wird mindestens der Werbungskostenpauschbetrag über 102 Euro berücksichtigt.

Wer ist beschränkt steuerpflichtig?

Ehegattensplitting für eingetragene Lebenspartnerschaften

Das Bundesverfassungsgericht hat entschieden:

Auch eingetragene Lebenspartnerschaften haben Anspruch auf die steuerliche Zusammenveranlagung mit dem Splittingtarif. Die Ungleichbehandlung von Homo-Ehen und "normalen" Ehen beim Ehegattensplitting ist verfassungswidrig (BVerfG-Urteil vom 7.5.2013, 2 BvR 909/06).

Der Gesetzgeber wurde verpflichtet, die Rechtslage rückwirkend ab dem 1.8.2001 - dem Tag, an dem das Lebenspartnerschaftsgesetz in Kraft getreten ist - zu ändern. Und so wurde im Einkommensteuergesetz eine neue Generalnorm einfügt:

"Die Regelungen dieses Gesetzes zu Ehegatten und Ehen sind auch auf Lebenspartner und Lebenspartnerschaften anzuwenden" (§ 2 Abs. 8 EStG).

Die Neuregelung gilt in allen noch offenen Steuerfällen, in denen die Einkommensteuer noch nicht bestandskräftig festgesetzt wurde (§ 52 Abs. 2a EStG).

Eine weitergehende Gleichstellung erfolgt ab dem 1.1.2015 mit dem "Gesetz zur Überarbeitung des Lebenspartnerschafrechts" vom 15.12.2004. Mit diesem Gesetz wird die rechtliche Gleichstellung gleichgeschlechtlicher Lebenspartner mit Ehegatten weiter ausgebaut.

Bitte wählen Sie bei Steuererklaerung-Polizei.de als Familienstand "Gleichgeschlechtliche Ehe/Lebenspartnerschaft".

Reihenfolge bei gleichgeschlechtlichen Ehepaaren

Für gleichgeschlechtliche Ehepaare und eingetragene Lebenspartner, die eine gemeinsame Steuererklärung (=Zusammenveranlagung) abgeben wollen, hat die Finanzverwaltung festgelegt, wer als steuerpflichtige Person anzugeben ist:

- Tragen Sie den Partner zuerst in der Steuererklärung ein, der nach alphabetischer Reihenfolge des Nachnamens zuerst kommt.

- Bei Namensgleichheit entscheidet die alphabetische Reihenfolge des Vornamens.

- Ist auch der Vorname identisch, ist der ältere der Partner als Steuerpflichtiger zu erfassen.

Ehegattensplitting für eingetragene Lebenspartnerschaften

Wer hat Anspruch auf das Witwensplitting (Gnadensplitting)?

Nach dem Tod eines Ehepartners stehen viele vor finanziellen und steuerlichen Herausforderungen. Das sogenannte Witwensplitting (Gnadensplitting) hilft in dieser schwierigen Zeit, indem es den steuerlichen Splittingtarif auch im Jahr nach dem Todesfall ermöglicht. Doch wer hat Anspruch auf das Witwensplitting und wie genau funktioniert diese steuerliche Sonderregelung?

Voraussetzungen für das Witwensplitting (Gnadensplitting)

Wer Anspruch auf das Witwensplitting hat, ist klar geregelt. Damit die Finanzverwaltung das Gnadensplitting anerkennt, müssen folgende Voraussetzungen erfüllt sein:

- Zum Zeitpunkt des Todesfalls müssen die Voraussetzungen für die Zusammenveranlagung gegeben gewesen sein. Das heißt: Beide Ehepartner hatten ihren Wohnsitz in Deutschland und lebten nicht dauerhaft getrennt.

- Eine Trennung vor dem Tod des Ehepartners schließt das Witwensplitting aus – selbst wenn für das Sterbejahr noch eine gemeinsame Veranlagung erfolgt ist.

Wichtig: Bereits die tatsächliche Trennung der Eheleute vor dem Tod führt dazu, dass kein Anspruch auf das Witwensplitting besteht. Auch ein bloßes Zusammenveranlagen im Todesjahr reicht allein nicht aus (BFH-Urteil vom 27.2.1998, BStBl. 1998 II S. 350; H 184a EStR).

Wie funktioniert das Witwensplitting konkret?

Nach dem Tod des Ehepartners wird der hinterbliebene Ehegatte im darauffolgenden Jahr allein veranlagt – gemäß § 25 EStG.

Aber: Einmalig und letztmals wird im Jahr nach dem Todesfall der Splittingtarif angewendet – und das, obwohl es sich formal um eine Einzelveranlagung handelt. Dies ist in § 32a Abs. 6 Nr. 1 EStG geregelt.

Wer Anspruch auf das Witwensplitting hat, profitiert dadurch weiterhin von den günstigeren Steuerklassen und einem reduzierten Steuersatz – und wird so nicht sofort nach dem Verlust auch noch finanziell zusätzlich belastet.

Ziel und Vorteil des Witwensplittings

Der Zweck des Witwensplittings (Gnadensplittings) ist es, die Steuerlast des überlebenden Ehepartners im ersten Jahr nach dem Tod des Partners zu verringern. Ohne diese Regelung würde der Wechsel zur Einzelveranlagung unmittelbar zu einer höheren Steuer führen – was in einer ohnehin belastenden Situation eine zusätzliche Härte wäre.

Mit dem Witwensplitting bleibt der hinterbliebene Ehegatte vorerst in einer günstigeren steuerlichen Position, sodass mehr finanzieller Spielraum für die Neuorientierung bleibt.

Fazit: Wer profitiert vom Witwensplitting?

Zusammengefasst gilt: Wer Anspruch auf das Witwensplitting hat, muss zum Zeitpunkt des Todes mit dem Ehepartner eine steuerlich anerkannte Ehe geführt haben, ohne dauerhafte Trennung. Im ersten Jahr nach dem Todesfall wird dann der Splittingtarif letztmalig gewährt – ein wichtiges steuerliches Entgegenkommen in einer schweren Lebensphase.

Tipp: Steuererklaerung-Polizei.de berücksichtigt das Witwensplitting (Gnadensplitting) automatisch, sobald die Voraussetzungen erfüllt sind. Es lohnt sich dennoch, die Angaben im Steuerbescheid sorgfältig zu prüfen.

Wer hat Anspruch auf das Witwensplitting (Gnadensplitting)?