Dieser Text bezieht sich auf die

. Die Version die für die

Wie viel Kirchensteuer spare ich, wenn ich aus der Kirche austrete?

Ein Kirchenaustritt senkt deine Steuerlast, da du keine Kirchensteuer mehr zahlst. Doch die vollständige Ersparnis ergibt sich erst, wenn du den steuerlichen Vorteil des Sonderausgabenabzugs berücksichtigst. Hier erfährst du, wie du deine tatsächliche Ersparnis berechnest.

Kirchensteuer und Sonderausgabenabzug

Die Kirchensteuer zählt zu den sogenannten Sonderausgaben und kann in voller Höhe bei der Einkommensteuererklärung abgesetzt werden. Damit mindert sie dein zu versteuerndes Einkommen und senkt deine Einkommensteuer. Alternativ kannst du einen allgemeinen Sonderausgaben-Pauschbetrag geltend machen, der bei 36 Euro für Singles und 72 Euro für Ehepaare liegt. Wenn deine gezahlte Kirchensteuer diesen Betrag übersteigt, profitierst du von einem zusätzlichen steuerlichen Vorteil.

Beispielrechnung für Ehepaare:

- Gezahlte Kirchensteuer: 600 Euro

- Abzüglich Pauschbetrag: 72 Euro

- Absetzbarer Betrag: 528 Euro

Bei einem Grenzsteuersatz von 28 % ergibt sich eine Steuerersparnis von 528 Euro × 28 % = 147 Euro. Zusätzlich sinkt der Solidaritätszuschlag um etwa rd. 8 Euro, sodass die steuerliche Entlastung insgesamt rund 155 Euro beträgt.

Tatsächliche Ersparnis durch Kirchenaustritt

Wenn du aus der Kirche austrittst, entfällt die Kirchensteuer, aber auch der steuerliche Vorteil. Die tatsächliche Ersparnis ergibt sich aus der Differenz:

- Gezahlte Kirchensteuer: 600 Euro

- Steuerliche Entlastung durch Abzug: 155 Euro

- Tatsächliche Ersparnis: 600 Euro – 155 Euro = 445 Euro

Fazit

Die Höhe der tatsächlichen Ersparnis durch einen Kirchenaustritt hängt von deiner gezahlten Kirchensteuer, deinem Einkommen und deinem Grenzsteuersatz ab. Während die Kirchensteuer auf den ersten Blick komplett entfällt, solltest du den entgangenen steuerlichen Vorteil des Sonderausgabenabzugs berücksichtigen. Eine genaue Berechnung hilft dir, die finanziellen Auswirkungen eines Kirchenaustritts realistisch einzuschätzen.

(2024): Wie viel Kirchensteuer spare ich, wenn ich aus der Kirche austrete?

Das "besondere Kirchgeld": Zahlungspflicht der Kirchensteuer für konfessionslosen Ehegatten.

Wer in Deutschland Mitglied einer steuererhebenden Religionsgemeinschaft ist, unterliegt grundsätzlich der Kirchensteuerpflicht. Dies gilt unabhängig von der Intensität des Glaubens oder der Teilnahme am religiösen Leben, da allein die formelle Mitgliedschaft entscheidend ist. Doch wie verhält es sich in einer Ehe, wenn nur einer der Ehepartner einer steuererhebenden Religionsgemeinschaft angehört? In solchen Fällen kann das sogenannte besondere Kirchgeld zum Tragen kommen, eine Sonderform der Kirchensteuer. Dieser Beitrag erläutert die wichtigsten Regelungen und aktuelle Rechtsprechung zu diesem Thema.

Kirchensteuerpflicht: Grundsätzliches zur Mitgliedschaft

Die Kirchensteuer wird in Deutschland von Mitgliedern einer steuererhebenden Religionsgemeinschaft gezahlt, sofern diese ihren Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland haben. Wer keiner steuererhebenden Religionsgemeinschaft angehört, ist von der Kirchensteuer befreit. In der Praxis kommt es jedoch oft vor, dass in einer Ehe nur ein Ehepartner kirchensteuerpflichtig ist. Dies wirft die Frage auf, ob und in welcher Form der konfessionslose Partner an der Steuerpflicht beteiligt wird.

Besonderes Kirchgeld: Definition und Voraussetzungen

Das besondere Kirchgeld ist eine spezielle Form der Kirchensteuer, die bei glaubensverschiedenen Ehen unter bestimmten Voraussetzungen erhoben wird. Es kommt ins Spiel, wenn:

- der kirchenangehörige Ehepartner kein eigenes Einkommen erzielt,

- der kirchenangehörige Ehepartner zwar ein Einkommen hat, dieses jedoch so gering ist, dass keine Einkommensteuer (und damit auch keine Kirchensteuer) fällig wird, oder

- das Einkommen des kirchenangehörigen Ehepartners zwar zur Kirchensteuer führt, die Vergleichsberechnung jedoch ein höheres besonderes Kirchgeld ergibt.

Berechnungsgrundlage des besonderen Kirchgelds

Das besondere Kirchgeld wird anhand des gemeinsamen zu versteuernden Einkommens beider Ehepartner berechnet. Dabei gilt:

- Es wird nur bei Zusammenveranlagung erhoben, nicht jedoch bei Einzelveranlagung.

- Die Bemessungsgrundlage ist das Einkommen des Ehepaares, unabhängig davon, ob der kirchenangehörige Partner selbst Einkommen erzielt oder nicht.

- Eine Erhebung erfolgt erst ab einem gemeinsamen zu versteuernden Einkommen von 30.000 Euro.

Diese Regelung basiert auf der Annahme, dass Ehepartner als wirtschaftliche Einheit betrachtet werden. Das Bundesverfassungsgericht (BVerfG) hat diese Praxis als verfassungskonform bestätigt (BVerfG-Beschluss vom 28.10.2010, 2 BvR 591/06).

Rechtsprechung und aktuelle Entwicklungen

Europäischer Gerichtshof für Menschenrechte (EGMR)

Im Jahr 2017 bestätigte der EGMR, dass die deutsche Praxis der Erhebung von Kirchensteuer und des besonderen Kirchgeldes in glaubensverschiedenen Ehen nicht gegen die Europäische Menschenrechtskonvention (EMRK) verstößt (EGMR-Beschluss vom 6.4.2017, Beschwerde-Nr. 10138/11 u.a.). Der Gerichtshof betonte, dass die Kirchensteuerregelungen in den Rahmen der Religionsfreiheit und staatlichen Gesetzgebung fallen.

Sächsisches Finanzgericht

Im Jahr 2019 erklärte das Sächsische Finanzgericht, dass die Regelungen zum besonderen Kirchgeld in Sachsen für die Steuerjahre 2014 und 2015 gegen den Gleichbehandlungsgrundsatz verstoßen. Ehegatten seien gegenüber eingetragenen Lebenspartnerschaften ohne sachlichen Grund schlechtergestellt (Beschluss vom 25.3.2019, 5 K 1549/18).

Bundesfinanzhof (BFH)

Der BFH stellte 2021 klar, dass auch in Fällen, in denen der kirchenangehörige Partner ein eigenes Einkommen erzielt, die Erhebung des besonderen Kirchgeldes verfassungsrechtlich unproblematisch ist (BFH-Beschluss vom 5.10.2021, I B 65/19). Dies gilt insbesondere, wenn das Einkommen des konfessionslosen Partners deutlich höher ist und dadurch ein höherer Lebensführungsaufwand des kirchenangehörigen Partners angenommen wird.

Regionale Unterschiede und Sonderregelungen

Die Erhebung des besonderen Kirchgeldes variiert je nach Bundesland. In Bayern verzichten die Evangelisch-Lutherische Kirche und die Evangelisch-Reformierte Kirche rückwirkend ab dem Steuerjahr 2018 vollständig auf die Erhebung des besonderen Kirchgeldes (Erlass des Bayerischen Staatsministeriums der Finanzen vom 21.1.2019, BStBl I 2019 S. 213). Solche Regelungen unterstreichen die Heterogenität der Kirchensteuererhebung in Deutschland.

Fazit

Das besondere Kirchgeld ist ein oft kontrovers diskutiertes Thema, das insbesondere bei glaubensverschiedenen Ehen zu Unverständnis führen kann. Grundsätzlich wird es nur erhoben, wenn der kirchenangehörige Partner entweder kein oder nur ein geringes Einkommen hat. Die Berechnung erfolgt auf Basis des gemeinsamen Einkommens, was von der Rechtsprechung als gerechtfertigt angesehen wird. Unterschiede in der Erhebung zwischen den Bundesländern machen jedoch eine genaue Prüfung im Einzelfall erforderlich.

(2024): Das "besondere Kirchgeld": Zahlungspflicht der Kirchensteuer für konfessionslosen Ehegatten.

Wie senke ich durch den Anspruch auf Kindergeld meine Kirchensteuer?

Die Höhe der Kirchensteuer hängt von deinem Wohnort ab. In Bayern und Baden-Württemberg zahlen Kirchenmitglieder 8 Prozent der festgesetzten Einkommensteuer, in den übrigen Bundesländern sind es 9 Prozent.

Beachte: Die Kirchensteuer wird auch bei der Abgeltungsteuer in gleicher Höhe berücksichtigt. Bei Arbeitnehmern mit Kinderfreibeträgen in den elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) wird die Kirchensteuer auf Basis einer sogenannten fiktiven Lohnsteuer berechnet.

Beispiel

Kirchensteuer ohne Kinderfreibetrag: Du lebst in Berlin und hast einen Brutto-Monatslohn von 3.000 Euro in der Steuerklasse IV. Deine monatliche Kirchensteuer beträgt 29,63 Euro.

Kirchensteuer mit zwei Kinderfreibeträgen: Du lebst in Berlin und hast einen Brutto-Monatslohn von 3.000 Euro bei Steuerklasse IV. Deine monatliche Kirchensteuer beträgt nun 11,21 Euro.

Wichtig: Kinderfreibeträge senken nicht die monatliche Lohnsteuer, sondern verringern nur die monatliche Kirchensteuer und den Solidaritätszuschlag. Dies gilt auch bei gleichzeitigem Erhalt von Kindergeld.

Kinderfreibeträge in der Einkommensteuererklärung

In der Einkommensteuerveranlagung mindern Kinderfreibeträge das zu versteuernde Einkommen nur, wenn der Steuervorteil größer ist als das erhaltene Kindergeld. Zur Berechnung der Kirchensteuer und des Solidaritätszuschlags werden die Freibeträge jedoch "fiktiv" berücksichtigt.

Vorteil bei unterjähriger Änderung

Auch wenn Kinder nur für einen Teil des Jahres zu berücksichtigen sind (z. B. bei Geburt oder Beendigung der Ausbildung), wird für die Kirchensteuer und den Solidaritätszuschlag stets der volle Kinderfreibetrag abgezogen.

(2024): Wie senke ich durch den Anspruch auf Kindergeld meine Kirchensteuer?

Wer muss Kirchensteuer bezahlen?

Wenn du Mitglied einer der folgenden Religionsgemeinschaften bist, musst du Kirchensteuer zahlen:

- Römisch-Katholische Kirche

- Evangelische Landeskirchen

- Altkatholische Kirche

- Jüdische Kultusgemeinden

- Israelitische Religionsgemeinschaften (z.B. in Baden-Württemberg)

- Freireligiöse Gemeinden (z.B. in Baden, Württemberg, Mainz, Offenbach, Pfalz)

- Französische Kirche zu Berlin (Hugenottenkirche)

- Mennonitengemeinde in Hamburg-Altona

- Unitarische Religionsgemeinschaft Freier Protestanten in Rheinland-Pfalz

Die Höhe der Kirchensteuer richtet sich nach deinem Wohnort. Lebst du in Bayern oder Baden-Württemberg, zahlst du 8 Prozent, in den übrigen Ländern 9 Prozent der Einkommen- oder Lohnsteuer.

(2024): Wer muss Kirchensteuer bezahlen?

Ab wann muss ich Kirchensteuer zahlen?

Die Kirchensteuerpflicht beginnt mit der Taufe oder durch Eintritt oder Wiedereintritt in die Religionsgemeinschaft. In diesem Fall musst du die Kirchensteuer mit dem Beginn des folgenden Monats zahlen.

Wechselst du die Religionsgemeinschaft, dann besteht ebenfalls mit dem Beginn des folgenden Monats die Pflicht zur Zahlung der Kirchensteuer. Sie setzt jedoch erst ein, wenn du an deine bisherige Religionsgemeinschaft keine Kirchensteuer mehr zahlst.

In der israelitischen Kultusgemeinde begründet sich die Kirchensteuerpflicht aufgrund von Abstammung und Bekenntnis.

(2024): Ab wann muss ich Kirchensteuer zahlen?

Wie hoch ist die Kirchensteuer?

Die Höhe der Kirchensteuer richtet sich nach Deinem Wohnort. In Bayern und Baden-Württemberg zahlst Du 8 Prozent der festgesetzten Einkommensteuer, in den übrigen Bundesländern sind es 9 Prozent. Diese prozentuale Berechnung gilt auch bei der Abgeltungsteuer.

Solltest Du Kinder haben oder Einkünfte aus Gewerbebetrieb bzw. nach dem Teileinkünfteverfahren versteuerte Einkünfte erzielen, wird das zu versteuernde Einkommen (zvE) für die Kirchensteuer gesondert berechnet.

Kinderfreibeträge und Kirchensteuer

Wenn in Deinen elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) Kinderfreibeträge eingetragen sind, wird die Kirchensteuer auf Basis einer sogenannten fiktiven Lohnsteuer berechnet. Dies führt zu einer geringeren monatlichen Kirchensteuer und Solidaritätszuschlag, nicht jedoch zu einer Senkung der Lohnsteuer.

Beispiele

Ohne Kinderfreibetrag: Brutto-Monatslohn von 3.000 Euro in Steuerklasse IV, monatliche Kirchensteuer in Berlin: 29,63 Euro.

Mit zwei Kinderfreibeträgen: Brutto-Monatslohn von 3.000 Euro in Steuerklasse IV, monatliche Kirchensteuer in Berlin: 11,21 Euro.

Kinderfreibeträge in der Einkommensteuererklärung

In der Einkommensteuerveranlagung mindern Kinderfreibeträge das zu versteuernde Einkommen nur, wenn der Steuervorteil höher ist als das erhaltene Kindergeld. Zur Berechnung der Kirchensteuer und des Solidaritätszuschlags werden die Kinderfreibeträge jedoch "fiktiv" berücksichtigt.

Vorteil bei unterjähriger Änderung

Auch wenn Kinder nur für einen Teil des Jahres berücksichtigt werden (z. B. bei Geburt oder Beendigung der Berufsausbildung), wird der volle Kinderfreibetrag und BEA-Freibetrag für die Berechnung der Kirchensteuer und des Solidaritätszuschlags abgezogen.

(2024): Wie hoch ist die Kirchensteuer?

Wann kann ich Kirchensteuern als Sonderausgaben absetzen?

Bist du Mitglied einer Kirche, kannst du die gezahlte Kirchensteuer als Sonderausgaben absetzen. Auch vorausbezahlte oder nachbezahlte Kirchensteuer kannst du steuerlich geltend machen.

Wenn du Mitglied einer Religionsgemeinschaft bist, die keine Kirchensteuer erhebt, kannst du Zahlungen an diese „wie Kirchensteuern“ absetzen – also je nach Bundesland 8 bzw. 9 Prozent der Einkommenssteuer. Dazu muss die Kirche jedoch in mindestens einem Bundesland als Körperschaft des öffentlichen Rechts anerkannt sein. Hierbei ist eine Empfangsbestätigung notwendig. Beispiele solcher Religionsgemeinschaften sind die Neuapostolische Kirche, die evangelisch-freikirchlichen Gemeinden, die Griechisch-Orthodoxe Metropolie, die Selbständige Evangelisch-Lutherische Kirche, die Bischöfliche Methodistenkirche, die Heilsarmee und die Zeugen Jehovas.

Zahlungen, die höher sind als die entsprechende Kirchensteuer, kannst du als Spenden für kirchliche Zwecke geltend machen.

Nach neuem Recht werden auch Kirchensteuerzahlungen an Religionsgemeinschaften in einem EU-/EWR-Staat als Sonderausgaben anerkannt.

Ist die Religionsgemeinschaft nicht als Körperschaft des öffentlichen Rechts anerkannt, kannst du deine Beiträge bis in Höhe von 20 Prozent des Gesamtbetrags der Einkünfte als Spenden zur "Förderung religiöser Zwecke" absetzen. Diese Angaben musst du im Bereich „Spenden“ machen. Das gilt beispielsweise für die altbuddhistische Gemeinde.

Die Scientology-Church ist keine Religionsgemeinschaft.

(2024): Wann kann ich Kirchensteuern als Sonderausgaben absetzen?

Ab wann muss man nach einem Kirchenaustritt keine Kirchensteuer mehr zahlen?

Die Kirchensteuerpflicht endet:

- mit Ablauf des Kalendermonats, wenn der Wohnsitz oder gewöhnliche Aufenthalt in Deutschland aufgegeben wurde.

- mit dem Ablauf des Sterbemonats, wenn das Kirchenmitglied stirbt.

- wenn das Kirchenmitglied den Kirchenaustritt erklärt. Für die Austrittserklärung sind in den verschiedenen Bundesländern unterschiedliche Stellen zuständig, in den meisten erfolgt sie vor dem Standesamt, ansonsten vor dem Amtsgericht; nur im Bundesland Bremen auch bei der Kirche. Abhängig vom Bundesland gilt der Kirchenaustritt ab dem Kalendermonat, in dem der Kirchenaustritt erklärt wurde, oder aber ab dem darauffolgenden Kalendermonat.

Hinweis

Früher gab es in einigen Bundesländern den sog. "Reuemonat", d.h. die Kirchensteuerpflicht endete erst einen Monat nach dem Austrittsmonat. Dies galt für Berlin, Brandenburg, Bremen, Hamburg, Hessen, Mecklenburg-Vorpommern, Sachsen, Schleswig-Holstein, Thüringen.

Doch inzwischen wurde der Reuemonat zur Vereinheitlichung der kirchensteuerlichen Regelungen im Bundesgebiet abgeschafft, d.h. der Kirchenaustritt wird in dem Kalendermonat wirksam in dem er erklärt wurde.

Nach dem Kirchenaustritt informiert die Meldebehörde automatisch das zuständige Finanzamt, damit dieses die elektronischen Lohnsteuerabzugsmerkmale (ELStAM) ändert. Für die Zeit nach deinem Kirchenaustritt wird also bei der monatlichen Gehaltsabrechnung keine Kirchensteuer mehr einbehalten.

Das kostet dich der Kirchenaustritt - Austrittsgebühren

In Berlin, Brandenburg und Bremen ist der Austritt kostenlos. In den anderen Bundesländern musst du zwischen 10 und 60 Euro Gebühren für die Bescheinigung über den Kirchenaustritt bezahlen.

(2024): Ab wann muss man nach einem Kirchenaustritt keine Kirchensteuer mehr zahlen?

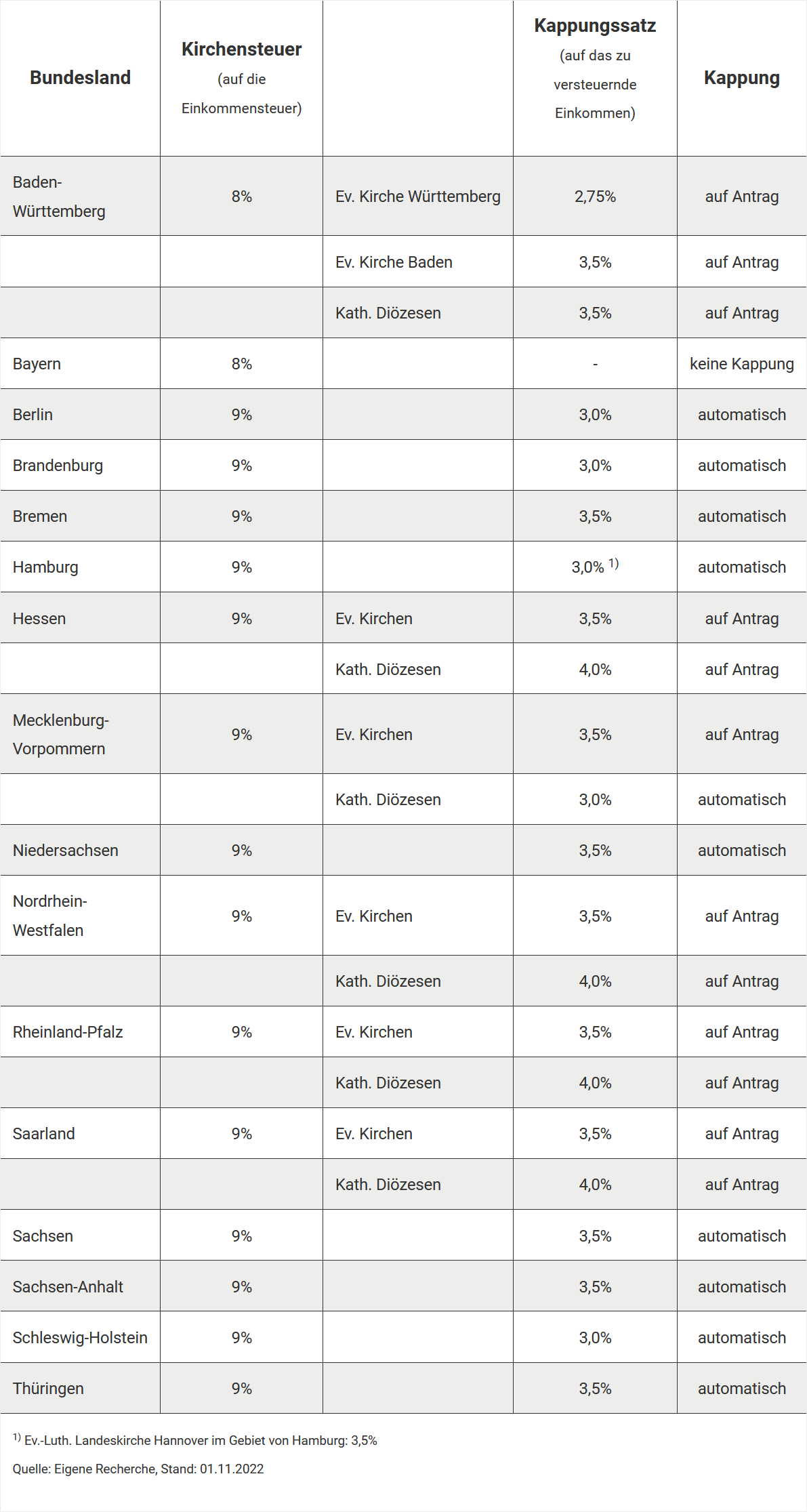

Welchen Vorteil bringt die Kappung der Kirchensteuer?

Wenn du einer steuererhebenden Religionsgemeinschaft angehörst, bist du verpflichtet, Kirchensteuer zu zahlen. Die Kirchensteuer ist eine Ergänzungsabgabe zur Einkommensteuer und richtet sich grundsätzlich nach deinem Wohnsitz.

- 8 Prozent der festgesetzten Einkommensteuer in Bayern und Baden-Württemberg

- 9 Prozent in allen übrigen Bundesländern

Berechnungsgrundlage ist dabei immer die festgesetzte Einkommensteuer, nicht das zu versteuernde Einkommen. Je höher die Einkommensteuer, desto höher fällt auch die Kirchensteuer aus.

Beispiel (2024):

- Einkommensteuer: 52.397 Euro

- Kirchensteuer (9 Prozent): 4.715 Euro

Kappung der Kirchensteuer bei hohem Einkommen

Bei hohen Einkommen kann die Kirchensteuer in bestimmten Fällen unverhältnismäßig hoch ausfallen. Um dies zu begrenzen, sehen die Kirchensteuergesetze der Bundesländer die Möglichkeit einer sogenannten Kappung vor. Die dabei entstehende reduzierte Kirchensteuer wird als Kappungsteuer bezeichnet.

Im Rahmen der Kappung wird die Kirchensteuer nicht mehr anteilig zur Einkommensteuer berechnet, sondern auf einen festen Prozentsatz des zu versteuernden Einkommens begrenzt. Dieser Prozentsatz – der sogenannte Kappungssatz – ist je nach Bundesland unterschiedlich und liegt zwischen 2,75 Prozent und 4,00 Prozent.

Beispiel (Berlin, 2024):

- Zu versteuerndes Einkommen: 150.000 Euro

- Einkommensteuer: 52.397 Euro

- Normale Kirchensteuer (9 Prozent): 4.715 Euro

- Kappungssatz Berlin: 3 Prozent

- Kappungsteuer (Deckelung): 4.500 Euro

Ergebnis: Die Kappung führt in diesem Fall zu einer Ersparnis von 215 Euro bei der Kirchensteuer.

Automatische oder beantragte Kappung?

Ob eine Kappung der Kirchensteuer automatisch erfolgt oder ein gesonderter Antrag erforderlich ist, hängt vom jeweiligen Bundesland ab. In einigen Ländern wird die Kappungsteuer automatisch bei der Steuerberechnung berücksichtigt. In anderen ist ein Antrag bei der zuständigen Kirche nötig.

Antrag auf Kappung der Kirchensteuer

In Bundesländern ohne automatische Kappung musst du einen formlosen Antrag auf Kappungsteuer stellen. Der Antrag ist an deine zuständige Diözese (bei katholischer Konfession) oder Landeskirche (bei evangelischer Konfession) zu richten.

Dem Antrag solltest du eine Kopie deines letzten Einkommensteuerbescheids beilegen. Nur so kann geprüft werden, ob eine Kappung gewährt werden kann und wie hoch die maximale Kirchensteuer (also die Kappungsteuer) ausfallen darf.

Hinweis: Die Kappung wird nicht über das Finanzamt, sondern direkt über die Kirche abgewickelt.

Fazit: Die Kappungsteuer kann bei hohen Einkommen zu einer spürbaren Entlastung führen. Prüfe, ob dein Bundesland eine automatische Kappung vorsieht oder ob du selbst aktiv werden musst.

(2024): Welchen Vorteil bringt die Kappung der Kirchensteuer?